ライフプラン行うときに必要なものをご案内します。

ライフプランシミュレーションを行うにあたって必要な書類となぜ必要なのか?をお伝えします。

また、ライフプランシミュレーションを行うにあたっていろいろと不安なこともあるかもしれません。

不安に対する回答もお答えしますので、まずは気負わずライフプランシミュレーション行いましょう!!

必要なもの

- 源泉徴収票

- 支出がわかるもの

- 貯蓄(資産)がわかるもの

- 保険証券

- 返済明細書(住宅ローン支払っている人)

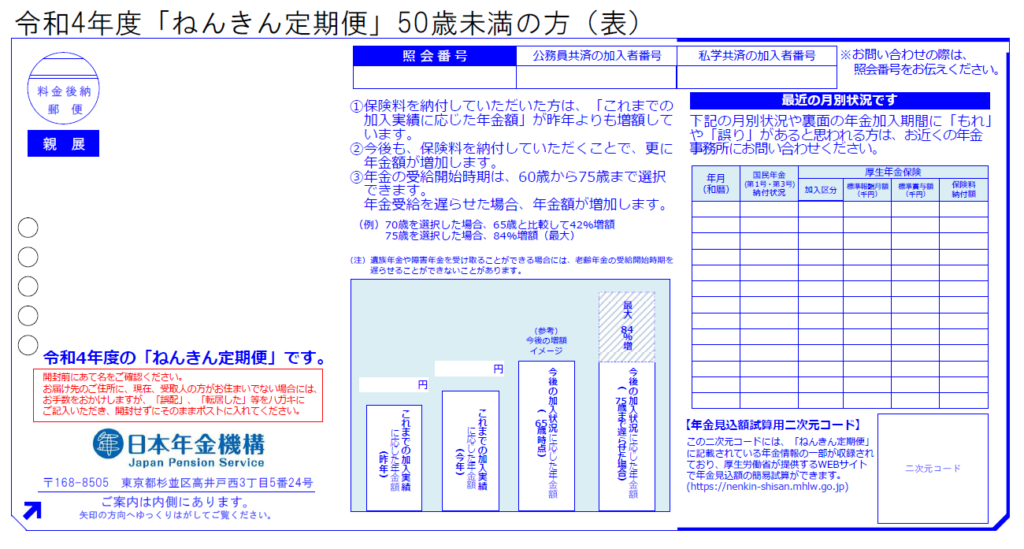

- ねんきん定期便

たくさんあって面倒ですよね。

しかし上記の内容の有り無しでライフプランシミュレーションの精度も変わってきます。

また、それ以上に適切なアドバイスができ、金銭的にメリットが出るかもしれません。改善することで将来的に何十万、何百万円と無駄なお金が浮く、お金が増える可能性があります。

なんとなく見直さなきゃなと思ってそのままってこともあると思います。

せっかくめんどうなライフプランシミュレーションをするのですから、時間を有効活用するためにもなるべく書類を持ってシミュレーションに臨みましょう。

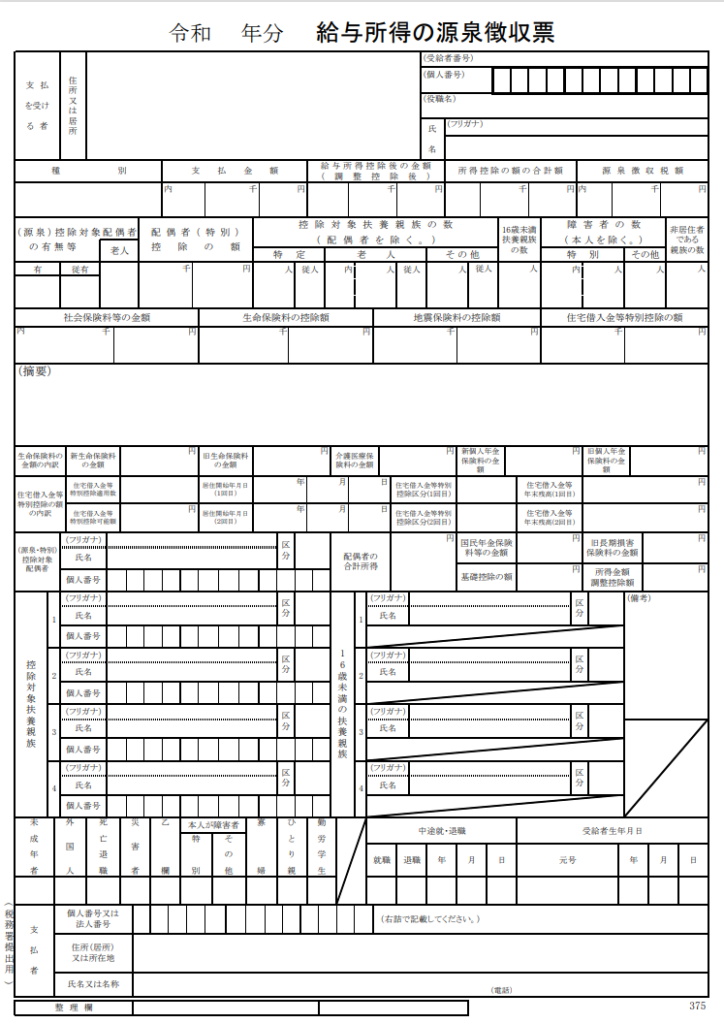

源泉徴収票

昨年度1年間の収入を正確に把握するために必要です。

また源泉徴収された税額の記載もあるため、節税効果を確認することもできます。

収入と源泉徴収された金額を確認することで

- 住宅ローン減税をフル活用するためにはどうしたらよいか?

- iDeCoを行った方がいいか?

- 個人年金保険について考えた方が良いか?

- ふるさと納税について考えた方が良いか?

なども考えることができ、よりお得になる話を具体的にすることができます。

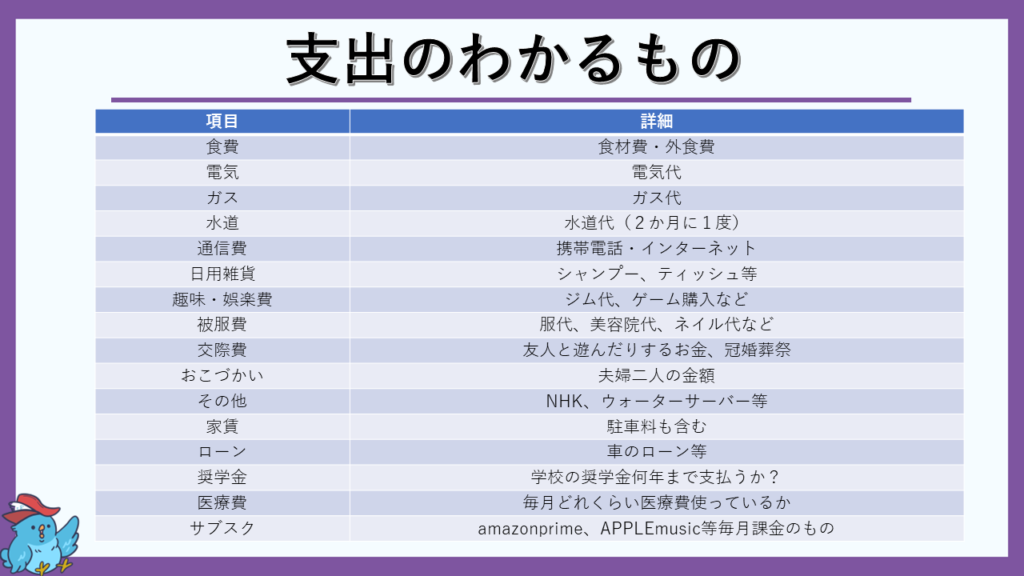

支出がわかるもの

- 家計簿

- 家計管理アプリ

- 1か月の支出を振り返ってどれくらい使っているかを書きだす

家計簿をつけている人は稀です。

家計簿が無いから、支出しっかりと把握していないからライフプランシミュレーションできないなと思っていませんか?

大丈夫です。大体把握している金額がわかればひとまずOKです。

食費、通信費、光熱費、趣味、こづかいくらいはなんとなくイメージできるのではないでしょうか。最低限これくらいはなんとなく控えておきましょう。

不明な点はヒアリングしながら紐解いて入力していきますので大丈夫です。

また、この機会に支出を1ヵ月チェックしてみるということも今後の生活に大きくつながりますので余裕があれば行いましょう。

貯蓄(資産)がわかるもの

- 銀行にいくら貯蓄しているか

- 定期預金でいくら貯めているか

- 会社で貯蓄をしている金額はいくらか

- 会社の持ち株制度でどれだけたまっているか

- 確定拠出年金の資料

銀行や定期の金額は通帳をお持ちいただかなくても金額だけメモしてあれば大丈夫です。

会社で企業型確定拠出年金を行っている人は年に一度今の運用状況が送られてきているはずですので、送られてきた書類お持ちください。

多くの人は急に退職金の制度が企業型確定拠出年金となって、いきなり投資してくださいと言われてよくわからず行っています。

どのような投資先にした方が良いか?という考え方のアドバイスなども行うことができますので是非お持ちください。

保険証券

- 生命保険

- 自動車保険

- 火災保険

- そのほか保険

保険の内容や金額をどのような内容に入っていて、毎月いくら払っているかを正確に覚えている人は稀です。

いつも保険のことを考えながら生活する人はいないですよね。

また、入ってから数年経っていたりすると間違って覚えているケースもあります。

その為正確に把握するためにも保険の証券持ってくること大切です。

生命保険

生命保険は自分の体に対して保障がある保険です。

亡くなった時にお金が出る保険(定期保険、収入保障保険)、入院の時の保険(医療保険)、がん保険などです。

生命保険にはお金が貯める保険と掛け捨て(お金が戻ってこない)保険があります。

お金が貯まる保険は払い続けて最終的にはお金が戻ってくるので引き出せない貯金のような位置づけで資産としてみなすことはできます。

お金が戻ってこない掛捨ての保険は単純に支払いをしているので支出とみなします。

お金が貯まる保険25,000円,掛捨ての保険5,000円

お金が貯まる保険5,000円,掛捨ての保険25,000円

だと結果が大きく変わります。

意外と間違えて覚えていたりするケースもあります。

その為お持ちいただき正確に確認させていただくことが大切です。お持ちください。

過去に家づくりのライフプランシミュレーションで上記の例のケースがありました。

支払っている保険料ほぼお金が貯まる保険だよと言われて作成し、ローン借りても老後も安心そうだという結果でしたが、

後日保険の証券を確認したらすべて掛捨ての保険でシミュレーションの大幅見直しが必要になったケースもありました。

団体信用生命保険と生命保険

これから家を建てる方

住宅ローンを借りたら『住宅ローンに万が一借りている人が亡くなったら住宅ローンがすべて無くなりますと』いう『団体信用生命保険』という保障がついてきます。

よく住宅ローン借りていて死んだら住宅ローン無くなるってやつね!

最近は多くの家庭が共働きで働いています。住宅ローンも共働きの収入をもとに借りる金額を考えていると思います。

夫が亡くなる ローン無くなる

妻が亡くなる ローンがすべて残る

収入は二人の共働きで入ってくる収入をもとに考えているのですが、妻が亡くなると一人の収入で住宅ローンを返済していかなければならなくなります。

また子供がいる家庭だと子どもを育てながら仕事をすることで収入も減少してしまう可能性があります。

家庭によっては夫が亡くなるよりも、妻が亡くなる場合の方が生活が厳しくなる場合もあるので把握するためにも生命保険の証券お持ちいただくこと大切です。

また、団体信用生命保険ですが、住宅ローンの借り方や金融機関によって制度が違います。制度の違いと必要な保障額を考える上でも証券が必要です。

最近の団体信用生命保険は3大疾病になったらローン無くなりますとか8疾病とか全疾病とかいろいろあります。そういった保障と今入っている生命保険を比較することもできます。

家をすでに建てている方

家をすでに建てていて住宅ローンが始まっている方は住宅ローンに団体信用生命保険がついています。

団体信用生命保険は亡くなったら住宅ローンが無くなる保障があるということで、死亡したら保障がでる。その為生命保険と同じ役割をしています。

つまり生命保険と団体信用生命保険が重複している部分があるということです。

重複している保険を見直して削減することができれば、今よりも生活費が少なくなり貯蓄や投資へ回すことができ、より安心した生活を送ることができます。

保険の無駄も確認できるかも

今入っている保険で万が一の際に家族を守ることができるでしょうか。安心でしょうか。それともなんとなく無駄だなと思っていますでしょうか。

万が一亡くなってしまった場合に必要な保障額は各家庭によって違います。

なんとなく無駄だなと思って保険を削減しすぎてしまうと万が一の時に困ってしまうかもしれません。

しかし必要以上に入ってしまっているとお金の無駄になるかもしれません。

ライフプランシミュレーションを行うとあなたの家庭に必要な保障額を確認することができます。

その結果無駄に入っている保険がわかれば、保険を削減してより余裕を持った生活を送ることができます。

いまの保険が無駄でないのか、足りないのかを確認することもできるので生命保険証券お持ちください。

保険を考える上でのライフプランシミュレーションの必要性はこちら

自動車保険

自動車保険は年間で支払っている方も多いです。

年に1度しか支払わないので、いくら支払っているか忘れたという人も多いです。

正確な金額を確認するためにも自動車保険の保険証券もお持ちください。

また、

補償が重複していませんか?

自動車保険には家族で1台に補償を付けておけば家族全員が守られる補償もあります。

1台に補償をつけていればよいのに、重複して補償を付けてしまっていてはお金の無駄になります。

保険の証券があれば補償の重複などのアドバイスも行うことができます。

火災保険

火災保険は人によっては35年、10年、5年で一括で支払っている人がいます。(長期で払っている人の方が多数)

火災保険は35年一括の支払いでも、地震保険は5年ごとの更新となるので、5年ごとの費用としてライフプランシミュレーションへ反映した方が正確です。

しかしながら、5年に1度の保険料を覚えている人は少ないので、証券があれば確認できます。

自動車保険と同様に重複する補償もあるため、証券があると一緒に確認でき、無駄を削減することができるかもしれません。

その他の保険

その他の保険としてクレジットカード会社からの案内で入っている保険や『個人賠償責任保険』単体で入っている保険なども保険料の確認の為にも必要です。

重複もしやすい保険にもなります。

もしかしたらそもそも必要のない保険が見つかるかもしれません。

思い当たるものは一式持っていきましょう。

返済明細表(住宅ローンの支払っている人)

住宅ローンをいくら返済しているか書かれた書類です。

家を建てている人が、いくら住宅ローンを返済しているか把握するために必要です。

住宅ローンについては毎月いくら支払っているか?を覚えていると思います。

しかし、住宅ローン金利は何%で借りているかを把握していないという方が多いです。

返済明細書は変動金利で借りている人なら年に1度もしくは半年に1度は送付されてきています。固定金利で借りている人は借りたときに一度もらっているはずです。

住宅ローンの金利も定期的に見直すことで月々の支払いが下がる可能性もあります。

金融機関の方から積極的に今金利が低いので金利下げますと言ってはくれません。(変動金利で借りているからと言っても世の中の店頭金利が下がっても自分の金利はさがりません)

的確なアドバイスを行うためにも返済明細書を持ってきましょう。

ねんきん定期便

自分がいままで何か月年金に加入していたか、今現状で将来いくら年金を受け取ることができるのか?を記載された書類です。

毎年誕生日付近にハガキもしくは封書(35歳、45歳、59歳の人)で送付されます。

老後の収入は年金だけという方が多数です。その為老後も問題なく生活できるのかということは年金の収入が重要となってきます。

今の収入これからの収入と今までの年金の加入実績から概算の年金金額を想定することはできますが、過去に転職をしていたりすると大きく変わってきてしまいます。

より正確に把握するためにもねんきん定期便持ってきましょう。

こんな心配ありませんか?

お金のこと人に話すの恥ずかしいな……。

お金のこと人に話すの恥ずかしいな……。

無理しなくても大丈夫ですよ。

無理にすべてのことをお話ししなくても大丈夫です。本当は貯蓄もう少しあるけど少なめに言っていただいても大丈夫ですが、後から自分で調節してください。

しかし話してくれた方がより現実にちかいシミュレーションになるのでなるべく教えてください。

生活費やお金のこと全く把握してない……。

お金のことまったく把握してないから話せない……。

大丈夫です!ヒアリングしながら探っていきます。

不明な点は聞きながら情報を探って作成します。ヒアリングした結果、数値的に整合性が取れているかどうかを確認しながら作成するのでご安心ください。

どうしてもわからない項目があっても、全国の平均値で入力したり過去の経験から収入、支出状況、重きを置いている想いなどを鑑みて数値を入れていくこともできるので大丈夫です。

今回挙げた書類をなるべく持ってきていただければ、書類から紐解いて判断することもできます。

なんとなく面倒だなぁ…やる意味あるの?

なんとなくめんどくさい……。

面倒くさい以上にシミュレーション行うことでメリットがあります!

ライフプランシミュレーションはお金の健康診断です。

体の健康診断を思い出してください。いろいろな項目があり、体の健康状態をチェックします。今は健康だけれども数値が悪くなってきていたら生活を改善していかないと大きな病気になる可能性があるから生活改善に努めると思います。

特に数値が少し悪いという状況だと今はいいけど放っておくと大変なことになりますよね。

体の健康診断と同じでお金に関しても今は問題なく生活できているけど、今から改善していかないと将来厳しい未来が待っているかもしれません。

現状と将来を把握、見える化して幸せな人生を送るために今から何を行うかを考える。

とても大切なことではないでしょうか。

また、早いうちに家計を改善して将来にわたって数百万円も得する方もいます。

面倒かもしれませんが、行うことで改善方法が見えてきて、数百万円も得するかもしれない。面倒だから行わないのと数百万円の価値があるかもしれないシミュレーションどちらが大切でしょうか。

まずは行いましょう!

やってみたいけど自分の将来厳しそうだから怖い……。

ウチなんて絶対やばいから見るのが怖い……。

そんな方こそライフプランシミュレーション行いましょう!

今の生活の状況とこれからのことをなんとなく思い浮かべた時点で厳しそうと想定されているということなので、それこそシミュレーションを行い見える化して今からどのように対策するかを考えないと待っているのは厳しい現実だけです。

早い段階で気づけば無理のない方法で改善することができますが、対策せずに厳しくなってしまったらできることは『さらに働く』『お金を借りる』しか方法がありません。

早めに気づいて行動するためにもまずはシミュレーションで現状、将来を把握しましょう。

探しても探しても書類が無い……。

言われた書類が全然ないんだけど……。

あるものだけで大丈夫です!

書類によってはもらったけど破棄して無いという書類があるかもしれません。

大抵の書類は再発行することが可能です。

しかし、無い場合は再発行してまで用意しなくても大丈夫です。(書類によっては再発行しない方がよい書類もあるので……)

妻・夫に貯蓄の額知られたくない……。

貯蓄の金額夫に知られたくないな……。

隠し口座は言わなくてOKですよ!

経験上多くの奥さんは隠し口座を持っています。

隠し口座というと聞こえが悪いですが、結婚前に自分で貯めていた口座があり、それがそのまま残っているというケースがほとんどだと思います。

結婚した時に今まで貯めてきたお金は夫婦で合算せずにそのまま持っている感じですね。

このお金は本当に困った時に使うお金としてとっておこうと考えている方が多いです。

普段の生活には使わないという考えだと思うので、隠し口座のお金は預貯金の金額に含めずに考えて大丈夫です。

しかし、このお金を子どもが大学行くときに使ってあげたい、家を購入するときに一緒に出すお金として考えたいという考えでしたら預貯金に含めて考えましょう。

ライフプランシミュレーションをきっかけに夫婦で深くお金のことを話合うことができ、隠し口座もオープンにして話すことができたという方も結構います。

無理して答えなくでも大丈夫ですが、できればライフプランシミュレーションの機会に話をしてみるのはいかがでしょうか。

まとめ

ライフプランシミュレーションする際に必要なものはこちらです。

- 源泉徴収票

- 支出がわかるもの

- 貯蓄(資産)がわかるもの

- 保険証券

- 返済明細書(住宅ローン支払っている人)

- ねんきん定期便

一つ一つライフプランシミュレーションを行っていく上でとても大切になってきます。

また、生活改善やより良くなるためのアドバイスを行うためにも必要です。

なるべく準備してライフプランシミュレーションを行いより良く幸せな将来を考えていきましょう。